دانیال رمضانی - بیست و سوم دیماه سال قبل بود که تفاهمنامه تامین مالی جمعی برای کسبوکارهای نوپا و استارتآپها با حضور مسعود کرباسیان، وزیر اقتصاد، محمدجواد آذری جهرمی، وزیر ارتباطات، شاپور محمدی، رییس سازمان بورس و معاونان وزیر کار منعقد شد. بر اساس این تفاهمنامه قرار است مقدمات تامین مالی استارتآپها از طریق بورس فراهم شود.

قدر مسلم حمایت از کسبوکارهای نوپا و کمک به رشد و نمو آنها اتفاق میمون و مبارکی است، اما نگرانی بزرگ اینجاست که به این بهانه حبابهایی راهی بازار بورس و سرمایه شوند که هر لحظه امکان ترکیدن و فروریختن آنها وجود دارد.

اما نکته اینجاست که این ترکیدن و ورشکستگی به نوعی هم قانونی خواهد بود و هم طبیعی. چرا؟ چون این ماهیت استارتآپها و کسبوکارهای نوین و نوپا است و این موضوع در دنیا نیز القا و به ذهن مخاطبان و سرمایهگذاران تزریق شده است.

به این جملات که به نقل از تام هوگان، یکی از نویسندگان کتاب «راهنمای راهاندازی استارتآپهای موفق» و بنیانگذار یکی از موفقترین استارتآپهای سیلیکونولی آمریکا چند ماه قبل در روزنامه دنیای اقتصاد ترجمه و منتشر شد، توجه کنید:

- یک استارتآپ معمولی بهطور متوسط ۲۰ ماه فعالیت میکند و تا بسته شدن کامل درهایش حدود ۳/۱ میلیون دلار زیان مالی متحمل میشود.

- از حدود 20 سال قبل نرخ شکست استارتآپها ثابت مانده و ۹۰ درصد کسبوکارهای نوپا در دو دهه نخست فعالیت خود با شکست مواجه میشوند.

- بسیاری از موسسان کسبوکارهای کوچک و بزرگ مطالب زیادی درباره استیو جابز خواندهاند، از سبک رهبری قدرتمندانه او بهخوبی آگاه هستند و فکر میکنند برای انجام کارها باید به تندی جابز رفتار کرد! اما تقلید سبک رهبری او احتمالا دستورالعمل مناسبی برای موفقیت همه نیست.

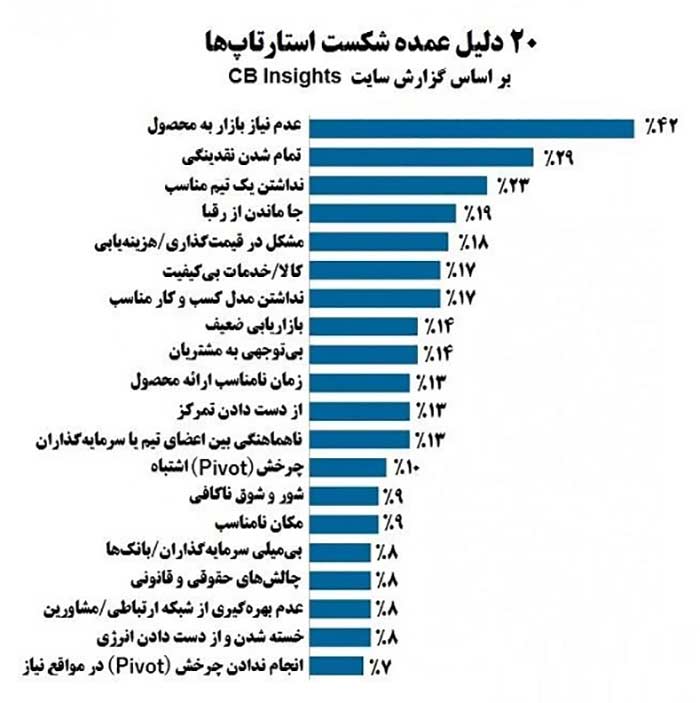

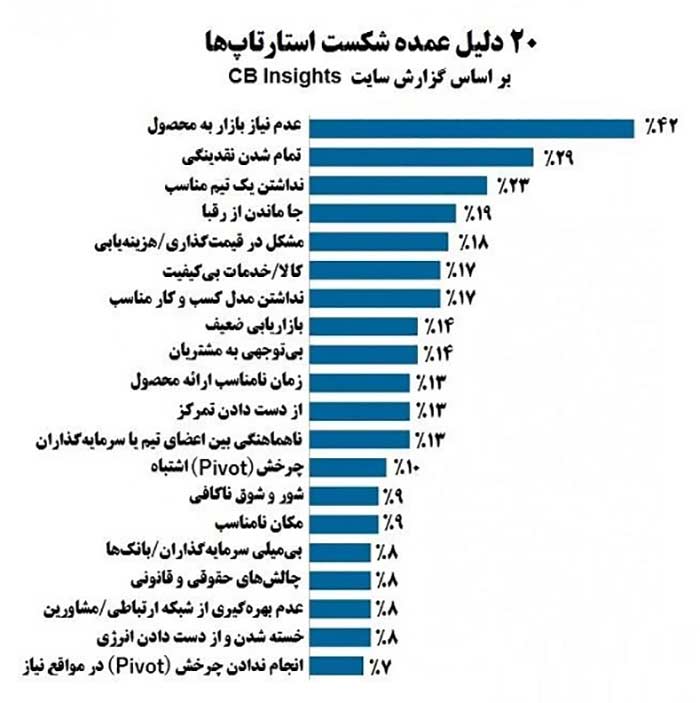

از سوی دیگر به شکل کلی 20 دلیل عمده شکست استارتآپها و کسبوکارهای نوپا در دنیا را میتوان در تصویر ملاحظه کرد.

جلب توجهات به سمت نمونههای موفق

اگر فردی قصد فروش کالا، خدمت یا شرکتی را به شما (به عنوان یک خریدار بالقوه) داشته باشد، چگونه عمل خواهد کرد. آیا خواهد گفت این کالا 90 درصد اشکال دارد و 10 درصد آن بهخوبی کار میکند؟ آیا خواهد گفت شانس خرید و سرمایهگذاری شما روی این شرکت 90 به 10 است؟ یعنی 90 درصد احتمال باخت دارید و 10 درصد شانس برنده شدن؟!

پاسخ قطعا منفی است. فروشنده تلاش خواهد کرد تا صرفا روی نقاط قوت احتمالی تمام تمرکز خود را بگذارد و اگر غیر از این عمل کند، خبری از خرید، سرمایه و سرمایهگذار نخواهد بود. اما در دنیا شرکتهایی با عنوان «شتابدهنده» وجود دارند که به نوعی بخش عمده سهام یک کسبوکار نوپا را در اختیار داشته و روی آنها سرمایهگذاری میکنند.

حال سوال اینجاست که چرا این شرکتها چنین ریسکی را انجام میدهند؟ به زبان ساده در پاسخ باید گفت بخش قابل ملاحظهای از این شرکتها در واقع به عنوان واسطههای با تجربه برای فروش استارتآپها به سرمایهگذاران عمل کرده و در واقع از یک تکنیک رایج در این کسبوکارها بهره میبرند که «استراتژی خروج» نام دارد؛ یعنی سرمایهگذاری تا مرحله شناسایی و جاانداختن یک استارتآپ و خروج سریع و قبل از سقوط از آنها از طریق یافتن سرمایهگذاران جدید.

از این مرحله به بعد یا استارتآپها در 90 درصد موارد شکست خورده و به زیان سرمایهگذاران جدید تبدیل میشوند یا در 10 درصد موارد موفق میشوند و به سود سرمایهگذاران بعدی تبدیل میشوند.

به هر حال این نوع از واسطهگری ظاهرا یک کسبوکار جدید محسوب میشود، یعنی سرمایهگذاری روی راهاندازی یک استارتآپ، انجام تبلیغات برای جلب توجه سرمایهگذاران، فروش، خروج و سپس تکرار دوباره این چرخه روی یک استارتآپ جدید.

پس طبیعی است که در چنین فضایی، تبلیغات، مثبتنگری و گاه حبابسازی، بسیار مهم و کلیدی محسوب میشود. از این روست که هر جا تعدادی از مدیران، رسانهها و سرمایهگذاران جمع هستند، صرفا معدود استارتآپهای موفق و پولساز جهانی به رخ کشیده میشود و خبری از تمرکز روی نرخ شکست 90 درصدی استارتآپها نیست. حال آنکه به عبارت دیگر در مقابل هر یک استارتآپ شکست نخورده، 9 استارتآپ شکستخورده در دنیا وجود دارد.

حال شاید این پرسش ایجاد شود که پس چرا سرمایهگذارانی در دنیا هستند که به سمت تزریق سرمایه به این قبیل کسبوکارها میروند؟ پاسخ نخست این است که بسیاری از این سرمایهگذاران، با شناخت وضع موجود در واقع تمام هست و نیست خود را روی این کسبوکارها نگذاشته و به علت در اختیار داشتن سرمایههای بسیار بالا، بخش کوچکی از سرمایههای خود را صرف این امور میکنند.

در مدلی دیگر که بیشتر رایج است بسیاری از این سرمایهگذاران برای کاهش زیانهای ناشی از شکست سرمایهگذاری خود روی استارتآپها، اقدام به ایجاد صندوقهای مشارکت با حضور همزمان چند سرمایهگذار کرده و از آن محل اقدام به سرمایهگذاری میکنند.

ذکر یک مثال داخلی شاید به درک موضوع کمک بیشتری کند. در کشور ما نرخ دلار همچون نوسانات بازار بورس همواره بالا و پایین میشود. این موضوع در مواقع زیادی سبب هجوم مردم عادی به بازار دلار و خرید ارز برای کسب سود میشود. دلار اما به ناگاه سقوط بزرگی میکند و مردم زیادی سرمایههایشان را از دست میدهند. اما آیا صرافان هم با این تکانهها ورشکست شده و از بازار حذف میشوند؟ به دلایل مختلف، طبیعتا نه. چون آنها بازار را میشناسند، درآمدهای حاشیهای دیگری دارند (دریافت و فروش ارز دولتی)، در تمام ایام و دورانی که دلار نوسانهای بزرگی ندارد از فروش دلار سود میبرند و در نهایت اینکه آنها در بسیاری از موارد به علت وجود برخی ارتباطات، اطلاعات و کسب تجربه از قیمتهای حبابی و کاذب در بازار ارز، فراگرفتهاند که چه زمانی دلار بخرند و چه زمانی دلار بفروشند.

پس سرمایهگذاران خطرپذیر نیز از قاعدهای مشابه استفاده میکنند و به همین دلیل قابل قیاس با مردم و سرمایهگذاران خرد و ناآشنا به بازار استارتآپها نیستند.

تفاوتهایی در ایران

در ایران اما اوضاع بسیاری از استارتآپها و سرمایهگذاران آنها متفاوت است. این تفاوتها هم ریشه در مسایلی دارد که خاص کشور ما است.

برخی از کسبوکارهای نوپا یا استارتآپها در ایران در شرایطی در حال رشد و نمو هستند که نهتنها قانون مشخصی برای فعالیت آنها تعریف نشده، بلکه فعالیت آنها در بسیاری از موارد کاملا بر خلاف قوانین است.

نکته اینجاست که این تیپ کسبوکارهای فاقد قانون یا مغایر قانون بهراحتی مشغول به کار هستند و نهادهای شاکی هم کاری از دستشان برنیامده است. وضعیتی شبیه به موسسات مالی غیرمجاز که سالها در روز روشن فعالیت کردند و درحالیکه با نصب تابلو و تبلیغات گسترده در سطح شهر توانستند اعتماد مردم از قانونی بودن کار خود را جلب کنند، در نهایت فعالیت آنها متوقف شد و هزاران مالباخته نیز با بلاتکلیفی راهی کوچه و خیابان شدند.

کمی بعد اما تایید شد که این موسسات مالی غیرمجاز، وابستگیهایی داشتند که مانع برخورد با آنها میشد. لذا در مورد برخی استارتآپها نیز مسایل مشابهی وجود دارد و هر از گاهی به علت شکایات بیحاصل، نبود قانون و در نهایت برخورد نکردن بهطور مشخص با آنها، هر روز نهتنها شایعهای از وابستگی آنها به برخی نهادها مطرح میشود، بلکه برخی از آنها محل رفت و آمد و حمایت تعدادی از مسوولان نیز هستند.

پس ما در ایران همچون بسیاری از نقاط دنیا شاهد فعالیت قانونی و شفاف این قبیل استارتآپها نبوده و بلکه بیشتر شاهد چیزی شبیه به موسسات مالی غیرمجاز هستیم که هر آن احتمال بروز مسالهای برای آنها وجود دارد. اکنون اما صحبت از راهی کردن برخی از این کسبوکارهای نامعلوم به بورس مطرح است؛ یعنی جایی که مردم عادی و سرمایهگذاران به دنبال کسب سود راهی آنجا و خرید سهام این شرکتهای نوپا میشوند.

شوهای تبلیغاتی و عدم شفافیت

در سالهای اخیر اما برخی از شرکتهای موسوم به سرمایهگذاران خطرپذیر در کشور مشغول به کار شدهاند که از جهات مختلفی با وجود تبلیغات گسترده از سوی آنها، اما اطلاعات دقیقی از مالکان اصلی، منبع سرمایه آنها، ارقام ادعایی تزریقشده و نحوه ارزشگذاری استارتآپهای وابسته به ایشان وجود ندارد.

این شرکتها اما بهراحتی مشغول به کار بوده و با ایجاد شبکهای از حامیان خود بهخوبی عمل کرده و میکنند.

در یک نمونه در سالهای گذشته اخباری مشکوک از رشد و ارزش برخی استارتآپهای ایرانی در تعدادی از رسانههای مطرح دنیا منتشر شد، که برخی از آنها حتی در ایران نیز شناختهشده نبودند. همین موضوع پیگیری کاربران شبکههای اجتماعی و رسانههای داخلی را به همراه داشت و بعدها مشخص شد ظاهرا این اخبار سفارشی و بر اساس پرداخت پول منتشر شده بودند تا زمینهساز جذب اعتماد و توجه سرمایهگذاران داخلی و خارجی شود.

برخی از این ارزشگذاریها به حدی کاذب و غیرقابل باور بود که در نهایت یکی از رسانههای خارجی اقدام به حذف گزارش خود کرد.

موضوع این فعالیتهای بیپایه و مشکوک اما تنها محدود به رسانههای خارجی نبود. در داخل نیز تعدادی رسانه یکشبه ایجاد شده و با پمپاژ پول و تبلیغات جای خود را باز کردند که برخی نشانهها از وابستگی آنها به شرکتی مربوط میشد که تعدادی استارتآپ وابسته به خود را تبلیغ کرده و میکند. حالا این رسانهها شبانهروز در حال حبابسازی و باد کردن کسبوکارهایی هستند که متعلق به یک جریان خاص در اکوسیستم استارتآپها است.

موضوع اما به درج چند خبر و گزارش مجهول و مجعول در رسانههای مستقیم و غیرمستقیم وابسته محدود نشد. کمی بعد جشنوارههایی با دعوت از مسوولان دولتی برگزار شد که هدف آن نیز معرفی استارتآپهای وابسته به آن جریان بود.

در ادامه، کار آمارسازی و ارزشگذاریهای فاقد حتی یک برگ سند در دستور کار قرار گرفت. به همین منظور منابع مجهول یا وابسته به این جریان، مدتی است که شروع به ارایه آمارهایی از میزان فروش و درآمد استارتآپهایی میکنند که نقطه اشتراک تمام این آمارها و گزارشها، فقدان یک سند و متکی نبودن آنها به گزارشهای مالی شفاف و مورد تایید از سوی نهادهای مستقل و کارشناسی است.

این حبابسازیها اما هیچگاه متوقف نشده و همواره خبر از سودهای میلیاردی و جذب سرمایهگذاران میلیاردی از خارج منتشر میشود، اما در این میان چند نکته مغفول و بیپاسخ مانده است.

نخست آنکه اصولا چه نوع کسبوکاری به این حجم از تبلیغات و حاشیهسازیهای کاذب نیاز دارد. چرا یک استارتآپ که نیاز شدیدی به حفظ منابع مالی دارد، باید تا این حد به خبرسازی و تبلیغات روی بیاورد؟ در ایران شرکتهای بزرگ و باسابقهای در همین حوزه فناوری اطلاعات و ارتباطات داریم که با وجود درآمدهای مالی هنگفت، حضور در بورس و شفافیت در عملکرد خود، حجم فعالیتها، اخبار و تبلیغات مجموع تمامی آنها به اندازه حاشیهسازیهای حتی یکی از این قبیل استارتآپها نیز نمیشود. سوال اینجاست که اصولا چه نیاز و تفاوتی در این رویکرد وجود دارد.

نکته دوم آنکه تبلیغات گسترده لزوما به معنای شفافیت گسترده نیست؛ چراکه استارتآپهای این جریان خاص در سالهای اخیر در فرایندی کاملا یکسویه و بدون ارایه مستندات قانونی و رسمی، صرفا تلاش کردهاند تا از طریق شوهای تبلیغاتی در ذهن مخاطبان رسوب کنند.

نکته سوم آنکه در سیاستی متناقض که علت آن احتمالا به واسطه کم بودن تجربه است، درحالیکه از یکسو شرکت سرمایهگذار در حال اجرای برنامه تبلیغاتی و ایجاد هیجان کاذب است، یکی از استارتآپهای وابسته به آن صراحتا و در مقاطع مختلف، با وجود اعلام درآمدهای میلیاردی، خبر از تداوم زیاندهی خود میدهد.

کلامی با مردم

در سالهای گذشته حداقل گزارشهای رسانهها و اعتراضات، شکایات و هشدارهای برخی افراد و نهادهای صاحب مسوولیت در خصوص نحوه فعالیت تعدادی از استارتآپها راه به جایی نبرده است؛ چیزی شبیه به همان هشدارهایی که در زمان فعالیت و جذب منابع مالی از سوی موسسات مالی غیرمجاز مطرح شد و آن هشدارها هم راه به جایی نبردند.

در چنین شرایطی روی سخن با مردم و سرمایهگذاران است که باید هوشمندانه مراقب پول و سرمایه خود باشند. آنهم به دو دلیل، نخست آنکه همانطور که ذکر شد نرخ شکست کسبوکارهای نوپا که قرار است راهی بازار بورس شوند، بر اساس آمار جهانی حدود 90 درصد است و دوم از آن جهت که شفافیت مالی و قانونی مشخصی نیز پیرامون این کسبوکارها از جهات مختلف وجود ندارد. یکی از ابتداییترین موارد شفافیت، اطلاع از مالکان و سهامداران اولیه و اصلی این قبیل استارتآپها است که در سالهای گذشته اطلاعات چندانی از آنها وجود نداشته و در بسیاری از موارد حتی ادعای جذب سرمایههای خارجی از سوی آنها نیز به شکل مستقل قابل تایید و پیگیری نیست.

لذا توصیه مهم این است که در صورت فشارهای پیدا و پنهان برای عرضه سهام استارتآپها به بورس، سرمایهگذاران باید با دقت و احتیاط زیادی عمل کرده و بدون توجه به حجم تبلیغات، بهآسانی روی هر استارتآپی سرمایهگذاری نکنند، چون در نهایت بازنده بوده و قانونا کار خاصی نیز نمیتوانند بکنند.

آری **اکنون برخی از مسوولان دولتی و سازمان بورس در اقدامی قابل تقدیر در تلاش برای باز کردن پای استارتآپها به تالار شیشهای بورس هستند؛ اقدامی که به ویژه در ناشناخته و نوین بودن نحوه ارزشگذاری این کسبوکارها از یکسو و از سوی دیگر مسایل و ابهاماتی که ذکر شد، با حساسیت و هوشیاری دو چندان انجام شود تا زمینهساز رویگردانی و بیاعتمادی به جذب سرمایههای خرد و مردمی به کل اکوسیستم استارتآپی کشور نشود و در ایران نیز همچون سایر نقاط دنیا شاهد شکلگیری شرکتهای عظیم و پولساز باشیم.(منبع: عصرارتباط)

در همین زمینه بیشتر بخوانید:

- آیا آمار اسنپ واقعیت دارد؟

- هنوز استارتآپ را نمیشناسید!

دریافت لینک صفحه با کد QR

دریافت لینک صفحه با کد QR